如今在经历了中兴华为事件还有本次的日本制裁事件,各个国家都明白半导体自主之路的重要性,那如今全球半导体材料的格局与我国半导体材料的现状到底如何呢?

我国半导体材料市场状况

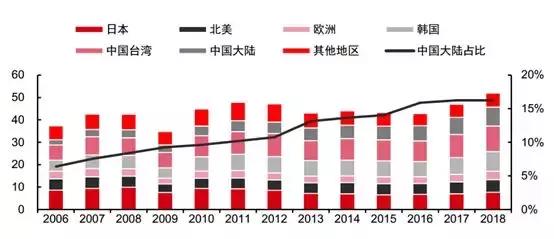

从行业竞争格局看,全球半导体材料产业依然由日、美、台、韩、德等国家占据绝对主导,从整体技术水平和销售规模来看,国产半导体材料产业和海外化工及材料龙头仍存在较大差距。

半导体材料销售额(十亿美元)

我国的半导体材料产业主要有五个问题:

(1)我国产业基础薄弱,核心器件国产化率低,加工技术和工艺水平与国际领先厂商差距较大。

(2)由于起步较晚,我国缺乏熟悉硬件、软件、工艺加工等多领域的复合型骨干人才。

(3)半导体材料门槛较高、验证周期长,导致国内产品难以打入代工企业供应链。

(4)产业链上下游联动不足,材料与制造企业的协同研发较差,产业化能力不足。

(5)国内材料企业普遍分散、规模体量小、技术产品单一,难以形成规模效应、研发投入不足,无法与国际巨头相抗衡。

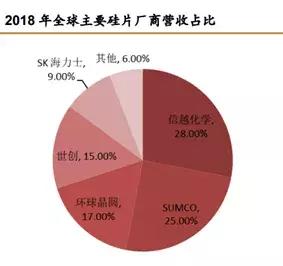

1)硅片领域

全球95%以上的半导体芯片和器件是用硅片作为基底功能材料生产出来的,根据目前Gartner的数据预测,2020年,全球硅片市场规模可达到110亿美元,目前全球前五家硅片厂商占据了94%市场份额,分别为日本信越、日本SUMCO、中国台湾GlobalWafer、德国Siltronic和韩国LGSiltron。

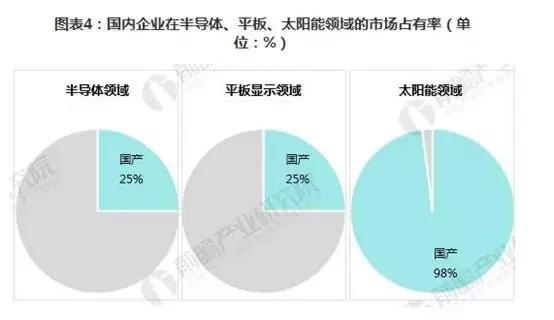

我国6英寸以下硅片已实现自给,8英寸满足10%需求,12英寸几乎依赖进口,上海新昇300mm大硅片项目术来源为张汝京博士为首的技术团队,有多年300mm和200mm大硅片研发与生产实战经验,目前上海新昇开始12英寸硅片量产发货。

日前,杭州中芯晶圆半导体股份有限公司的首批8英寸(200mm)半导体硅抛光片顺利下线。此外,中芯晶圆的12英寸硅片也将于今年12月下线,未来量产后企业可实现8英寸半导体硅片年产420万枚、12英寸半导体硅片年产240万枚。

2)CMP材料领域

目前全球生产芯片抛光垫的企业主要是陶氏,其垄断了集成电路芯片和蓝宝石两个领域所需要的抛光垫90%的市场份额。此外,3M、卡博特、日本东丽、台湾三方化学等也可生产部分芯片用抛光垫。国产抛光垫市占率几乎为0,2017年鼎龙股份抛光垫产品打破国外垄断,预计实现量产后国产化率有望快速提升。

2016年全球主要CMP抛光垫厂商营收占比

芯片抛光液生产企业主要被在美国、日本、韩国企业所垄断。全球芯片抛光液生产企业主要被日本Fujimi、HinomotoKenmazai公司,美国卡博特、杜邦、Rodel、Eka,韩国的ACE等所垄断,占据全球90%以上的高端市场份额。抛光液领域仅安集微电子具备生产8-12英寸芯片抛光液的能力。

3)光刻胶领域

光刻胶产品是电子化学品中技术壁垒最高的材料之一,其不仅具有纯度要求高、工艺复杂等特征,还需要相应光刻机与之配对调试。由于光刻胶产品技术要求较高,中国光刻胶市场基本由外资企业占据,国内企业市场份额不足40%,高分辨率的KrF和ArF光刻胶,其核心技术基本被日本和美国企业所垄断,产品也基本出自日本和美国公司,包括陶氏化学、JSR株式会社、信越化学、东京应化工业、Fujifilm,以及韩国东进等企业。

我国半导体光刻胶材料发展比较晚,国内的技术与国外领先企业有较大技术差距,目前国内能够生产集成电路用光刻胶主要由3-5家公司:北京科华(南大光电)、苏州瑞红、潍坊星泰克、强力新材、苏州晶瑞等。用于6英寸以下硅片的自给率约20%,而用于8-12英寸的基本依靠进口,苏州瑞红i线光刻胶实现量产,科华KrF光刻胶小规模供货,ArF光刻胶进入研发阶段。

4)湿电子化学品领域

全球湿电子化学品的参与企业主要分为:

欧美企业:主要包括欧美传统化工企业的湿电子化学品部门(包括它 们在亚洲开设工厂),其市场份额(以销售额计)约为35%;

日本企业:日本约十家湿电子化学品生产企业占据全球28%的市场份额;

其他国家或地区企业:主要是中国台湾、韩国、本土企业生产的湿电子化学品,约占全球市场总量的32%。其他约2%的份额则由其它国家和地区(主要为亚洲其它国家、地区的企业)占据。

目前我国用于6英寸以下硅片的自给率80%,用于8英寸以上硅片制造的自给率为10%,整体国产化率为25%。

国内以江化微为首的湿电子化学品龙头拥有湿电子化学品年产能4.5万吨,主要包括超净高纯试剂3.24万吨和光刻胶配套试剂1.26万吨。部分产品进入中芯国际、士兰微电子等半导体企业供应链。主生产8英寸圆晶半导体的华虹半导体在湿电子化学品产品上的国产化已经达到了20%或更高,较过去有着显著的提高

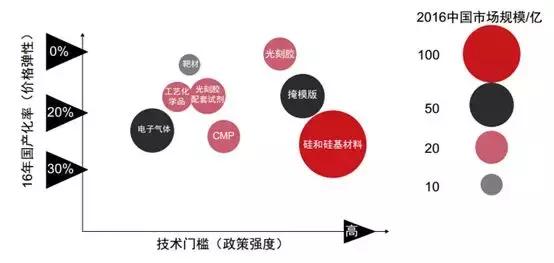

5)光掩膜版、电子特种气体、靶材的国产化率分别为20%、25%、10%

溅射靶材由于其高技术、高投资、高客户壁垒,具有规模化生产能力企业较少,以霍尼韦尔、日矿金属、东曹、普莱克斯等为代表的靶材龙头企业2017年占据全球约80%靶材市场。中国靶材产业正处于起步阶段,逐步切入以原料以进口为主的全球主流半导体、显示、光伏等龙头企业客户。

根据ICMtia统计数据,2016年我国电子特气市场规模达到46亿元。虽然我国电子气体已经摆脱完全依赖进口的状态,但面对国外化工巨头已经实现的市场垄断,国内企业依然面临巨大的竞争压力。

发展前景

近年来由于国家政策支持、大基金扶持以及晶圆厂向中国转移的行业大趋势,国内半导体材料行业市场规模及技术水平都实现了巨大发展。靶材、封装基板等国产材料中部分技术标准达到全球一流水平,本土产线已基本实现中大批量供货,江丰电子、雅克科技、江化微、晶瑞股份等国产材料企业竞争力逐步提升。

根据预测,到2020年,我国晶圆制造材料市场规模整体可达617亿元,其中硅片和硅基材料201亿元,掩膜版74亿元,光刻胶40亿元,湿电子化学品71亿元,靶材17亿元,CMP抛光材料47亿元,电子气体101亿元。国产份额可达278亿元,届时我国半导体材料国产化率整体在50%以上。而各领域的龙头企业投入研发时间久、积淀深厚,掌握一定的核心技术,更易实现国产替代,有望逐步打破国外垄断。